Notícias

Nova regra de ICMS afeta e-commerce e complica a vida de pequenas empresas

Vendas diretas ao consumidor entre estados terão imposto compartilhado entre origem e destino

Para a empreendedora Grazielle Zonta, o ano começou com trabalho dobrado em planilhas de custos e consultas extras ao contador. Além da alta do dólar, com impacto direto nos preços dos ingredientes importados que usa para a produção dos Fit Cookies vendidos pela internet, a empresa está às voltas na adaptação de uma nova rotina tributária. Desde 1º de janeiro, as vendas diretas a consumidores de outros estados estão sob novo regime de alíquotas do Imposto sobre Circulação de Mercadorias e Serviços (ICMS).

A regra em vigor, definida pela Emenda Constitucional 87/2015 (EC 87/2015), exige o recolhimento da diferença de alíquota entre os estados de origem e destino da mercadoria. Com efeito maior sobre as transações do e-commerce, mas aplicável em qualquer negociação que envolva pessoa física ou jurídica, o recolhimento do diferencial da tarifa entre os estados exige uma nova prática nas empresas de todo o país. Agora, é preciso recolher o ICMS do estado em que a venda está sendo realizada e também pagar o tributo no estado de destino, anexando as guias à mercadoria ao despachá-la para o cliente.

1,3%

É a estimativa de perda na arrecadação do ICMS sobre as transações feitas a partir do Paraná em 2019, conforme estudos para a EC 87/2015, com dados de 2013. No mesmo cálculo, São Paulo é o estado que mais perde, com queda de 2,1%. Acre e Tocantins têm as maiores altas, com 4% a mais no total arrecadado pelo tributo.

“Essa burocracia vai alterar os custos operacionais das empresas, pois será preciso pesquisar e aplicar as diferentes alíquotas entre os estados. São questões que desaguam no preço do produto”, avalia o advogado Ricardo Seyboth, do escritório Assis Gonçalves, Kloss Neto e Associados, de Curitiba. Grazielle ainda não alterou valores dos mil potes que vende por mês, 80% deles para fora do Paraná. “Mas vai ser inevitável mexer no preço. Na avaliação inicial, a alta deve ser de 12%”, conta.

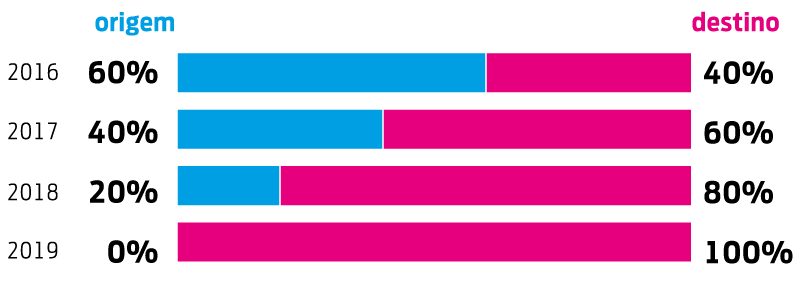

Até 2019, o recolhimento do diferencial das alíquotas será compartilhado entre origem e destino, até ficar 100% com o estado consumidor. A mudança inverte a natureza do imposto, até então totalmente retido no estado vendedor, e é resultado da mobilização de unidades da federação que viram a arrecadação cair com o crescimento do e-commerce no país. Em 2015, o comércio eletrônico faturou R$ 41,3 bilhões, de acordo com dados do E-bit, especializada no monitoramento da modalidade no país.

Ao invés de criar estratégias de desenvolvimento para estados mais pobres, o governo opta por fazer política com o aumento da burocracia, penalizando ainda mais as empresas

João Elói Olenike presidente do Instituto Brasileiro de Planejamento e Tributação

Negócios paralisados

Empresas inscritas no Simples Nacional também estão enquadradas na regra da EC 87/2015, o que altera a carga tributária total e abre brecha para discussões judiciais sobre bitributação. Mas o primeiro resultado da nova prática está na paralisação dos negócios de pequenos e-commerces. Apenas na Confirp Consultoria, escritório de contabilidade de São Paulo, 6 mil notas fiscais emitidas ao mês foram suspensas até que as empresas se adaptem às regras vigentes.

Enquanto grandes varejistas digitais têm poucas dificuldades em alterar seus próprios sistemas, os negócios virtuais menores vão precisar de mais tempo para ajustes da rotina. Em muitos casos, cumprir a regra vai exigir dinheiro em caixa para fazer os recolhimentos à vista, no ato da venda, o que pode levar a desencaixe do fluxo financeiro da empresa.

Para profissionais do mercado, a medida pode aumentar a informalidade e a sonegação. “Pode ainda mudar modelos de negócios, com suspensão de vendas para determinadas regiões do país. Neste caso, o consumidor será o prejudicado”, avalia Pedro Guasti, co-fundador da E-bit e relações institucionais do Buscapé Company.

Fase de transição gera dúvidas

A diferença entre sistemas disponíveis para consulta e emissão de guias de recolhimento entre os estados e algumas lacunas na legislação são fatores complicadores para a rotina tributária das empresas com o novo modelo de cobrança do ICMS. Ainda não há regulamentação para procedimentos comuns no e-commerce, como envio de amostras para degustação e testes, devolução e trocas de mercadorias. O suporte para atendimento de contribuintes de outros estados também não é unificado, o que pode gerar atrasos em remessas e entrega dos produtos.

No Paraná, a Secretaria da Fazenda do estado (Sefa) recebeu, desde dezembro até dia 13 de janeiro, 360 pedidos de inscrição estadual de empresas do restante do país que mantêm negócios frequentes com consumidores locais. A inscrição estadual é uma forma de reunir as obrigações tributárias em um relatório e quitar o imposto mensalmente, e não a cada operação. Flexibilizar as exigências para abertura do registro nas respectivas secretarias de fazenda é uma das disposições da EC 87/2015.

Durante seis meses, a Sefa reduziu a documentação exigida para o registro, que pode ser liberado em até uma semana, dependendo do fluxo de pedidos. A equipe de atendimento ao contribuinte foi reforçada para fazer as orientações iniciais ou acionar auditores para respostas mais específicas. O estado tem 250 mil empresas cadastradas que, teoricamente, serão impactadas pela nova regra do ICMS.

Tributo fica ainda mais complexo

A partilha das diferenças de alíquotas nas vendas interestaduais aumenta ainda mais a complexidade do recolhimento do ICMS, alvo de negociações entre estados e, muitas vezes, pivô de guerras fiscais para atração de investimentos. Na avaliação de tributaristas, sem ambiente político para discussão de uma reforma profunda, as soluções paliativas estabelecidas pelo governo, além de não contribuírem para a desoneração da atividade empresarial, vão na contramão das mudanças necessárias para simplificar a carga tributária no país.

As exigências aumentam as dificuldades operacionais e administrativas e fomentam discussões sofre obrigações e fiscalizações de cada parte.Para minimizar o impacto das mudanças, a secretaria de fazenda de São Paulo adiou a fiscalização e aplicação de multas nas operações interestaduais para abril deste ano. No Paraná, a OAB estadual formalizou uma Ação Direta de Inconstitucionalidade (ADIn) para questionar o enquadramento das empresas do Simples na antecipação do pagamento do ICMS em operações interestaduais para produção ou revenda, exigida pelo decreto estadual 442/2015.

“O regime do Simples só pode ser alterado por emenda constitucional. E mesmo a EC 87/2015, que altera as obrigações nas transações diretas ao consumidor, ainda são passíveis de questionamentos, por conta dos convênios e ajustes regulamentares, que acabam, por vezes, excedendo à própria legislação”, diz o advogado Fábio Artigas Grillo, presidente da comissão de Direito Tributário da OAB-PR.

Imposto dividido

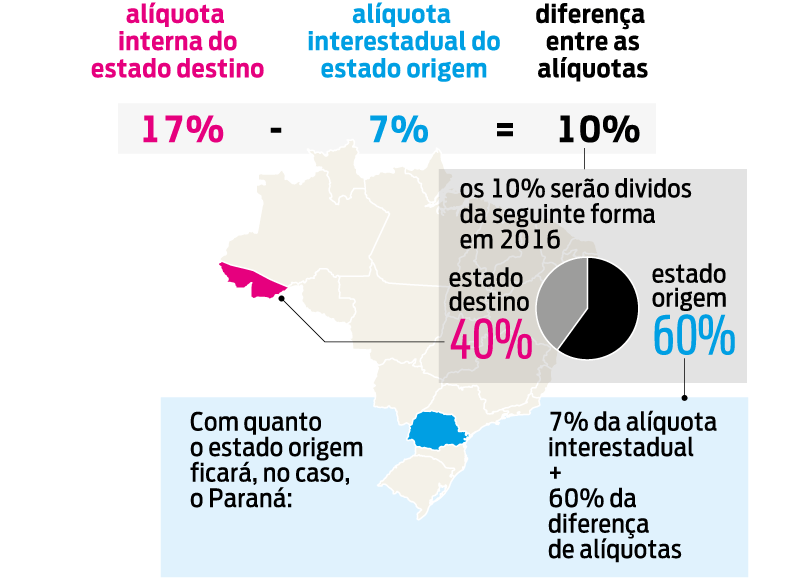

A Emenda Constituicional 87/2015 inverte o destino do ICMS. Aos poucos, o tributo vai sair do estado de origem para o de destino.

RECOLHIMENTO DAS ALÍQUOTAS

Como era

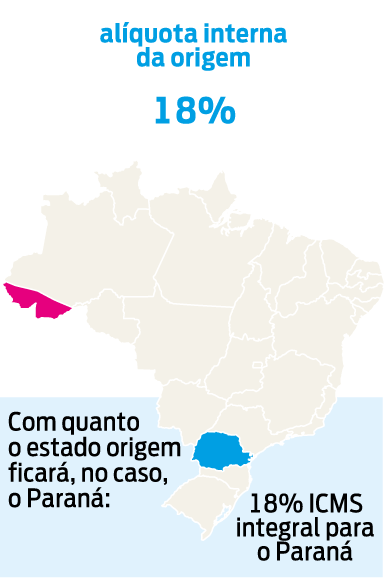

Vendas realizadas para outros estados recolhiam a alíquota interna integralmente para o estado de origem.

ex: No Paraná, recolhimento do ICMS integral de 18%

Como é

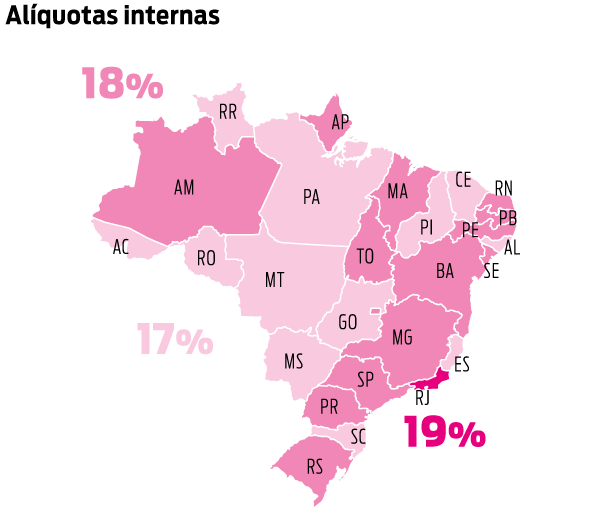

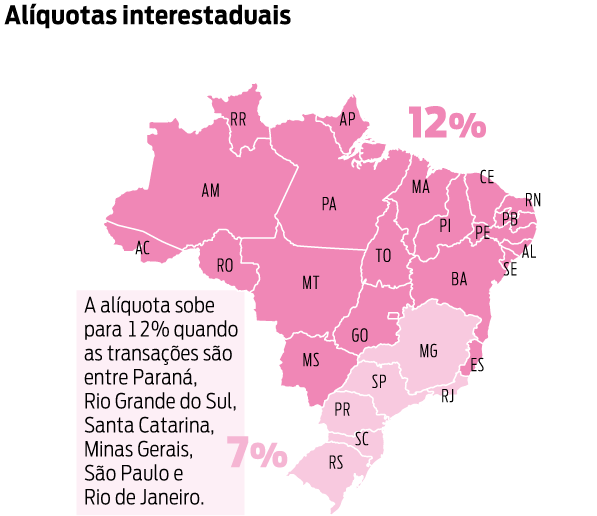

Vendas realizadas para outros estados recolhem a alíquota interestadual para o estado de origem, que também recebe parte da diferença entre a taxa interna do destino e da alíquota interestadual da origem. O restante deve ser recolhido em favor do estado de destino, até 2019.

ex: em uma transação entre Paraná e Acre, o vendedor recolhe 7% para a origem e divide o saldo da diferença entre a aliquota interna do Acre (17%) e o que já foi pago na origem, recolhendo 60% do valor para o Paraná e 40% para o Acre, em 2016.

ESCALONAMENTO

A partilha da diferença da alíquota interna contra a interestadual será feita gradualmente, até 2019